Actualizado el jueves, 11 enero, 2024

Al tomar la decisión de invertir, lo que se hace, más que arriesgar, es demostrar que somos firmes a nuestras ideas, creencias y sueños personales o profesionales. Ya sea en un negocio, en una idea, o en acciones en la bolsa de valores, realizar una inversión es siempre un reto, sobre todo en la coyuntura por la que el mundo está pasando hoy. Pero en el mundo de las inversiones, siempre hay oportunidades para quien sabe analizar la coyuntura y ser paciente.

¿Cómo elegir un buen libro de libertad financiera, criptomonedas y apuestas de inversión inteligente? puedes disfrutar de los mejores audiolibros gratis a través de este enlace y elegir el que necesites para poder escucharlo al completo.

Por ello te traemos las mejores frases de inversionistas que han sabido triunfar en este entorno, para que conozcas cuál es su forma de pensar y encuentres inspiración para tus futuras tomas de decisiones:

1. Warren Buffett

«No Debemos Que Ser Más Listos Que El Resto, Tenemos Que Ser Más Disciplinados Que El Resto»

Frase de Warren Buffett sobre el éxito en las inversiones

Warren Buffett es un inversionista multimillonario estadounidense, magnate de los negocios y filántropo. Es uno de los inversores más exitosos del mundo y ha sido apodado el «Oráculo de Omaha» por su asombrosa habilidad para realizar inversiones inteligentes. La filosofía de inversión de Buffett se centra en comprar acciones de calidad a buen precio y conservarlas a largo plazo. Su cartera de inversiones consiste en acciones de primer nivel como Coca-Cola, Wells Fargo, American Express e IBM. A lo largo de los años también ha realizado inversiones en mercados extranjeros como India y China. Su éxito lo ha convertido en una de las personas más ricas del mundo con un patrimonio neto estimado en más de $ 84 mil millones de dólares.

Tal vez Warren Buffett no necesite presentación. Él es la tercera persona más rica del mundo, solo detrás de Bill Gates y Jeff Bezos.

Al decir esta frase, Buffett se pinta de pies a cabeza. Podemos entender que el secreto de las inversiones, para él, es la constancia y la disciplina, más que “el instinto”.

Nadie nace sabiendo invertir, y hasta él, con su consolidada riqueza, ha sabido contradecir sus propias palabras para tomar decisiones acertadas, como fue el caso de su relación con Amazon.

El llamado «Oráculo de Omaha», se resistió por muchos años a invertir en la empresa de Bezos. Sin embargo, Warren Buffett reflexionó con la disciplina que lo caracteriza y decidió invertir en Amazon en el 2019 comprando un 3% de las acciones, para después aumentar a un 11%.

Hoy Amazon, al igual que su fortuna, no paran de crecer.

2. Benjamin Graham

«Hasta El Inversionista Más Inteligente Necesita Una Considerable Fuerza De Voluntad Para No Seguir A La Multitud»

Frase de Benjamin Graham sobre el éxito en las inversiones

Benjamin Graham es uno de los inversores más conocidos del mundo. Fue una figura influyente en el desarrollo de la inversión en valor, un método de análisis de acciones que busca identificar acciones con valor intrínseco. Escribió dos libros sobre inversiones, «The Intelligent Investor» y «Security Analysis», que se han convertido en clásicos y todavía son muy leídos en la actualidad. El enfoque de inversión de Graham ha sido adoptado por muchos inversores exitosos, incluido Warren Buffett. La filosofía de inversión de Graham hace hincapié en el análisis fundamental y las estrategias a largo plazo, como mantener acciones a largo plazo en lugar de tratar de sincronizar el mercado. Como tal, a menudo se le considera un pionero en la teoría y la práctica de la inversión moderna.

Benjamin Graham fue el mentor de Warren Buffett, entre otros importantes accionistas.

Autor de legendarios libros como «El Inversionista Inteligente» y «Análisis de Seguridad», siempre supo diferenciarse en el mundo de las inversiones por pensar diferente.

Con su frase, Graham nos da a entender gran verdad sobre el mundo de las inversiones: No pares de investigar. Normalmente, al momento de elegir invertir lo hacemos en el rubro de moda, o en la compañía que da más de qué hablar en los medios.

Si hay alguna razón por la que las compañías o los rubros de negocio se convierten en tendencia, es porque alguien decidió invertir en ellos primero, y para esas personas será siempre la mayor tajada del pastel.

3. John Bogle

«Aprende Todos Los Días. Sobre Todo De Las Experiencias De Los Otros. ¡Es Más Barato!»

Frase de John Bogle sobre el éxito en las inversiones

John Bogle es un inversionista estadounidense ampliamente conocido por su trabajo pionero en la industria de fondos mutuos. Fundó Vanguard Group, una de las compañías de inversión más grandes del mundo, y fue uno de los principales defensores de los fondos indexados de bajo costo. A lo largo de su carrera, Bogle ha sido un defensor de los derechos de los inversores y ha realizado importantes contribuciones a la industria financiera. Su pasión por invertir y su compromiso de ayudar a los inversionistas cotidianos a tomar decisiones informadas le han valido el reconocimiento y el respeto generalizados de sus compañeros y colegas por igual.

John Bogle no solo es el autor del clásico libro «Sentido Común En Fondos Mutuos», sino también fue el fundador del gigante de las inversiones «The Vanguard Group».

Con esta frase, Bogle deja algo en claro. ¡No solo investigues y evalúes el mercado, sino también las decisiones de los inversionistas a tu alrededor!

Al invertir en un negocio o compañía, por más innovadora que sea, no estás haciendo nada que alguien más no haya pensado o hecho antes.

Cuando veas una buena decisión, más que admirarla, pregúntate por qué funcionó. Igualmente, cuando sepas de algún fracaso, intenta entender que ocasionó ese resultado.

Muchas veces se trata de tomar una decisión en el momento correcto. Otras, de invertir a futuro. Aprende de experiencias ajenas y evita errores que puedan comprometer tu capital, porque como Bogle decía, ¡es más barato!

4. Henry Ford

«Cuando Pienses Que Todo Está Contra Ti, Recuerda Que Los Aviones Despegan Cuando Están Contra El Viento, No A Favor De Él»

Frase de Henry Ford sobre el éxito en las inversiones

Henry Ford es uno de los inversores más influyentes del siglo XXI. Es el fundador de Ford Motor Company y ha sido un importante inversor en muchas empresas innovadoras. Ha invertido en una amplia gama de industrias, desde la automotriz hasta la atención médica y la tecnología. Sus inversiones han ayudado a dar forma al panorama de los negocios y las finanzas modernas. La visión de inversión de Henry Ford ha sido una inspiración para muchos empresarios, inversores y líderes empresariales de todo el mundo. Ha hecho posible que muchas empresas tengan éxito en sus respectivas industrias al proporcionarles el capital y los recursos necesarios para hacer crecer sus negocios.

Henry Ford, el hombre que cambió no solo el mercado, sino también la forma cómo nos transportamos hoy, conocía más que nadie la importancia de marcar la diferencia en los negocios.

Muchas veces pueden tildarnos de «locos» por tomar una decisión en el mundo de las inversiones. Sin embargo, si nosotros estamos decidiendo basados en análisis y no solo en instinto, podemos lograr resultados inesperados que podrán sorprender a los demás.

Como Ford decía en forma de metáfora: «los aviones despegan cuando están en contra del viento». Así que si tu raciocinio y análisis te llevan a emprender una inversión con la que puedes marcar la diferencia, recuerda que grandes como él hicieron historia en una situación similar.

5. Andrew Carnegie

«El Inteligente Pone Todos Sus Huevos En Una Cesta Y Vigila Todas Las Cestas»

Frase de Andrew Carnegie sobre el éxito en las inversiones

Andrew Carnegie fue uno de los inversores más renombrados del siglo XIX. Tenía buen ojo para las oportunidades comerciales y fue uno de los primeros pioneros en la industria del acero. Se le atribuye haber ayudado a crear una versión moderna del Sueño Americano, donde el trabajo duro y la determinación pueden conducir al éxito. Sus inversiones en ferrocarriles, producción de hierro y acero, refinación de petróleo y otras industrias ayudaron a dar forma a la economía estadounidense durante este período. Sus esfuerzos filantrópicos también ayudaron a mejorar la educación, las bibliotecas públicas y otras áreas de la sociedad. El legado de Andrew Carnegie continúa influyendo en los inversionistas de hoy en día en su lucha por el éxito en sus propios emprendimientos.

Andrew Carnegie comenzó trabajando para Pennsylvania Railroad Company a muy temprana edad. Un corto tiempo después, se convirtió en gerente de la empresa con solo 20 años. Años más tarde, invirtió en ferrocarriles, puentes, entre otros, para después formar la Carnegie Steel Company, que lo convirtió en una de las personas más ricas de su época.

En resumen, Carnegie siempre estuvo prácticamente en el mismo negocio, pero desde diferentes perspectivas a nivel de inversiones.

Su modelo económico que lo llevó al éxito representa su frase: dedícate a algo, pero nunca pierdas la atención de todo lo que está alrededor de tu inversión.

¡Siempre alerta al entorno de tu inversión! Las oportunidades y aprendizajes siempre están más cerca de lo que te imaginas.

6. Ingvar Kamprad

«Solo Quien Está Durmiendo, No Comete Errores»

Frase de Ingvar Kamprad sobre el éxito en las inversiones

Ingvar Kamprad es un empresario e inversor legendario que se ha hecho un nombre en el mundo de los negocios. Es mejor conocido por fundar IKEA, uno de los minoristas de muebles más grandes del mundo. También ha invertido en una variedad de otras empresas, incluidas Volvo, Electrolux y SAS Group. Es un defensor del desarrollo sostenible y un ávido filántropo. Sus inversiones han ayudado a crear puestos de trabajo, estimular el crecimiento económico y promover la protección del medio ambiente. Como inversor, Ingvar Kamprad ha desempeñado un papel importante en la configuración del futuro de muchas industrias.

Tal vez el nombre Ingvar Kamprad no te suene mucho, pero si mencionamos el nombre Ikea, seguramente ya sabrás de quién estamos hablando.

Kamprad creó un imperio en un mercado más que saturado: el de la mobilia. ¿Su secreto? Arriesgar para sobresalir.

Kamprad llevó el mundo de los muebles un paso más adelante al crear el concepto de su tienda. Un lugar lleno de experiencias identificadas con Suecia, su país de origen.

Con nombres impronunciables para algunas regiones y hasta un salón de comida con tradicionales albóndigas de su país, son cosas que podrían sonar descabelladas para cualquier empresario del sector.

Sin embargo, lo que pudo ser un error para muchos, es ahora el éxito que vemos en todas partes del mundo.

Si temes tomar una decisión, pero dentro de ti crees en que la idea de inversión o negocio es tu ventaja diferencial, atrévete.

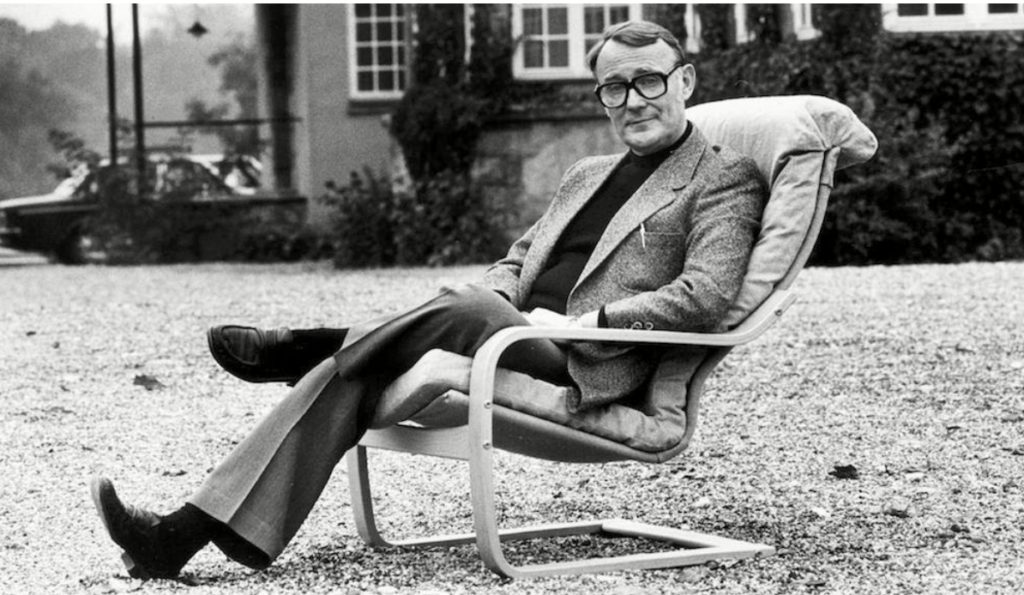

7. Malcolm Forbes

«Nunca Es Tarde Para Aprender»

Frase de Malcolm Forbes sobre el éxito en las inversiones

Malcolm Forbes fue un empresario, editor e inversor estadounidense. Fue el editor en jefe de la revista Forbes, que fundó en 1917. Fue un hombre hecho a sí mismo que hizo su fortuna a través de inversiones y empresas comerciales. Tenía buen ojo para reconocer inversiones potenciales que podrían traerle ganancias a largo plazo. Sus inversiones incluyeron acciones, bonos, bienes raíces y materias primas. También tenía una pasión por coleccionar arte y antigüedades. El legado de Malcolm Forbes sigue vivo en la forma de su revista y sus obras filantrópicas.

Como inspiración final, dejamos una gran enseñanza del genial Malcolm Forbes. El extravagante CEO de la revista Forbes vivió una vida llena de nuevas experiencias y claro, muchas aventuras a nivel de inversiones.

Sin importar el éxito de la revista Forbes, los esfuerzos de Malcolm estaban enfocados en llevarla un paso más adelante y entender las tendencias de su época en torno a su trabajo periodístico.

Entre esas aventuras de emprendimiento estaba la revista EGG, que trataba temas de entretenimiento y vida nocturna en la gran manzana. Temas muy diferentes a los de la línea editorial de la revista heredada por su padre. También, en los últimos años de su vida, Forbes decidió ser motociclista, dándole un giro inesperado a su estilo de vida.

Así que ya sabes, no importa la edad que tengas ni en el rubro en el que quieras invertir. Investiga, apasiónate una y otra vez sobre diferentes temas, dedícate a entender los tiempos en los que estás viviendo hoy y nunca, pero nunca, dejes de aprender.

101 frases y citas inspiradoras para entender el pensamiento inversionista

La toma de decisiones financieras es mucho más complicada en el mundo real que en los libros de texto de economía. Muchas decisiones , como comprar boletos de lotería cuando estás arruinado , no son racionales, pero tienen sentido a su manera. Lo mismo ocurre con las opciones de inversión, que a menudo están impulsadas por las experiencias formativas de la economía de las personas en la edad adulta temprana en lugar de evaluaciones frías de las condiciones actuales del mercado. En unas pocas frases veremos como las acciones financieras están enredadas con factores psicológicos. Entonces, ¿cuál es la mejor manera de avanzar? Bueno, acepte que la suerte juega un papel en el éxito, aprenda a temer perder lo que ya tiene y cubra sus apuestas.

The Psychology of Money analiza la forma en que funciona el dinero en el mundo real. Las decisiones financieras rara vez se rigen por las teorías de los economistas y las pulcras hojas de cálculo de los contables. En cambio, una miríada de factores, desde la historia personal hasta el orgullo e incluso la envidia, dan forma a nuestra toma de decisiones. Los resultados son a menudo sorprendentes y siempre fascinantes.

Frases para Comprender la psicología detrás de las decisiones financieras

¿Cómo funciona el mercado de valores? ¿Cuándo es el mejor momento para comprar o deshacerse de activos? ¿Y cuánto necesita ahorrar cada año para jubilarse a cierta edad?

Estos son los tipos de preguntas que dominan las discusiones sobre finanzas personales. Sin embargo, a menudo queda algo importante fuera de la ecuación. Este es el factor humano , en otras palabras, la relación entre personas reales y su dinero.

Morgan Housel sostiene que este factor es clave para comprender la toma de decisiones financieras. Si desea saber por qué las personas se endeudan o despilfarran fortunas, no es necesario que estudie las tasas de interés; es necesario profundizar en la historia demasiado humana de la envidia, la codicia y el optimismo. Y eso es precisamente lo que haremos.

Frases para sobre la experiencia de inversión y finanzas

La historia de la Gran Depresión es bien conocida.

Después de una desastrosa caída del mercado de valores en 1929, la economía mundial entró en una década de declive sostenido.

En los Estados Unidos, los «locos años veinte» se detuvieron abruptamente. Los negocios fracasaron, las familias perdieron sus granjas y hogares, y los ahorros ganados con tanto esfuerzo desaparecieron en el aire. La pobreza y el desempleo se dispararon, mientras que la fe en que mañana sería mejor que ayer se desplomó.

Hoy, esta versión de los hechos se ha convertido en la narrativa estándar. Eso es lógico: después de todo, describe la experiencia de millones de estadounidenses. Pero también deja algo importante fuera de escena.

Cuando John F. Kennedy se postuló para presidente en 1960, se le preguntó sobre su experiencia de la Gran Depresión. Su respuesta sorprendió a muchos votantes.

Los Kennedy, dijo, ya eran ricos en 1929. Y durante los siguientes diez años, su fortuna no se agotó, de hecho creció . Para 1939, la familia tenía más sirvientes y vivía en una casa más grande que la que tenía a principios de la década. Fue solo cuando fue a Harvard y leyó sobre la Depresión que se dio cuenta de lo mucho que habían sufrido muchos de sus conciudadanos.

Resultó que no todos los estadounidenses habían estado en el mismo barco. Kennedy quería cambiar eso, que es en parte cómo convenció a los votantes de que no solo era un elitista fuera de contacto, sino un presidente digno. Pero no solo los ricos y los pobres tienen experiencias contrastantes de la vida económica, todos las tenemos.

El hijo de un granjero desempleado y el hijo de un exitoso corredor de bolsa de Manhattan no solo provienen de diferentes ámbitos de la vida, sino que también aprenden lecciones profundamente diferentes sobre cosas como el riesgo y la recompensa cuando se trata de dinero. Pero, como veremos más adelante, lo mismo se aplica a personas igualmente acomodadas dependiendo de sus experiencias de vida individuales.

Por ejemplo, una persona rica que creció durante períodos de alta inflación tendrá una cosmovisión financiera diferente a la de una persona igualmente rica que solo ha experimentado precios estables. Las lecciones resultantes de estas diferentes perspectivas dan forma a lo que hacemos con el dinero.

A todos nos gusta pensar que sabemos cómo funciona el mundo, pero por lo general solo experimentamos una pequeña porción de esa realidad. Y eso es lo primero que hay que entender cuando se trata de la psicología del dinero: sabemos menos de lo que nos gustaría pensar.

Frases para de La experiencia personal en la toma de decisiones financieras

Cuando los economistas modelan el comportamiento financiero, a menudo se basan en una ficción conveniente: individuos racionales que toman decisiones egoístas que maximizan sus ganancias.

La realidad, por supuesto, es un poco más complicada que esta ingeniosa idea. Considere, por ejemplo, la lotería. El hogar promedio de bajos ingresos en los Estados Unidos gasta $ 411 en boletos de lotería cada año. Al mismo tiempo, alrededor del 40 por ciento de todos los hogares luchan por encontrar $ 400 en una emergencia. Como era de esperar, este 40 por ciento está compuesto por los mismos hogares de bajos ingresos que gastan poco más de $ 400 en boletos de lotería.

¿Es este comportamiento racional? Difícilmente. Pero tampoco es ilógico. Si vive de un sueldo a otro, es poco probable que tenga suficiente dinero para lo esencial, y mucho menos para lujos como las vacaciones. Jugar a la lotería es una posibilidad remota, pero supera la alternativa: no tener ninguna posibilidad de obtener las cosas buenas que las personas adineradas dan por sentado.

Este tipo de acciones irracionales son más comunes de lo que cree. Tómelo de un estudio de 2006 de los economistas Ulrike Malmendier y Stefan Nagel. Revisaron 50 años de datos compilados por la Encuesta de Finanzas del Consumidor, un proyecto de investigación de larga duración que examina lo que hacen los estadounidenses con su dinero. Malmendier y Nagel querían saber qué determina cómo las personas invierten su dinero.

¿Su respuesta? Qué estaba haciendo la economía cuando los inversores eran adultos jóvenes. La historia personal, en otras palabras, determina nuestra actitud ante el riesgo. Como comprar boletos de lotería, este no es el tipo de racionalidad que se encuentra en los libros de texto de economía, pero es intuitivamente lógico.

Si la inflación era alta entre la adolescencia y los veinte años de los inversores, por ejemplo, era muy poco probable que invirtieran en bonos en el futuro. Si la inflación fue baja durante estos años de formación, por el contrario, los inversores estaban felices de continuar poniendo su dinero en bonos a medida que envejecían, sin importar si la inflación crecía en el camino.

Un patrón similar se aplica a las acciones. Si el mercado de valores estaba funcionando bien en la edad adulta temprana, los inversores continuaron invirtiendo en él; si era débil a la misma edad, lo evitaban.

Digamos que nació en 1970. Entre mediados de la adolescencia y principios de los veinte, el S&P 500 se multiplicó por diez. Cualquiera que pusiera su dinero en empresas que cotizaban en esas acciones hizo una matanza. Las personas nacidas en 1950 tuvieron una experiencia muy diferente del mercado, que estuvo bastante inactivo durante este período de sus vidas. Vitalmente, las decisiones de invertir o no no cambiaron incluso cuando el mercado mismo lo hizo, lo que sugiere que la evidencia del mundo real no logró cambiar las decisiones instintivas que se tomaron al principio de la vida.

Frases sobre conceptos económicos erróneos que usamos hoy

Un caniche toy no se parece mucho a sus ancestros salvajes, quienes, a su vez, no eran muy diferentes a los lobos.

Esto no debería sorprendernos: las razas de perros de hoy tienen una historia de domesticación de diez mil años detrás de ellas. Y sin embargo, los dueños de perros son a menudo sorprendidos por las respuestas instintivas, sedientos de sangre de sus mascotas, cuando observan una ardilla o un gato. Resulta que diez milenios no han erradicado por completo estos rasgos salvajes profundamente arraigados.

Pero, ¿qué tiene que ver la domesticación de perros con la psicología del dinero? De hecho, mucho.

¿Por qué tantos de nosotros somos tan malos manejando el dinero? Una respuesta es que es bastante nuevo en el gran esquema de las cosas.

La primera moneda solo se emitió alrededor del año 600 a. C., cuando el rey Alyattes de Lydia, un reino de la Edad del Hierro en la Turquía actual, acuñó sus propias monedas. Y eso no es nada comparado con conceptos económicos más complejos.

Retírate. Antes de la Segunda Guerra Mundial, la mayoría de los estadounidenses trabajaban hasta morir. La esperanza de vida era más baja en ese entonces, por supuesto, e incluso entonces, la mitad de todos los hombres mayores de 65 años todavía participaban en el mercado laboral en la década de 1940.

Las cosas comenzaron a cambiar con la introducción del Seguro Social después de la Segunda Guerra Mundial, pero la jubilación siguió siendo un ideal inalcanzable para la mayoría de los trabajadores estadounidenses hasta la década de 1980, la década en la que el cheque mensual promedio del Seguro Social subió por encima de los $ 1,000, ajustado por inflación. Antes de eso, solo una minoría privilegiada podía permitirse dejar de trabajar a mediados de los sesenta.

Eso significa que uno de los conceptos económicos más básicos que usamos en el mundo actual tiene menos de dos generaciones. El 401 (k), el método principal para financiar la jubilación, ni siquiera existió hasta 1978, mientras que el plan de jubilación Roth IRA solo se introdujo en 1998 .

Otras ideas y prácticas clave no son mucho más antiguas. Los fondos de cobertura despegaron realmente hace un cuarto de siglo, y los fondos indexados tienen solo 50 años. Incluso las deudas de los consumidores, como hipotecas, préstamos para automóviles y tarjetas de crédito, uno de los principales impulsores del crecimiento económico en los Estados Unidos, solo se convirtió en algo común después de que el GI Bill hizo más fácil para los estadounidenses promedio pedir prestado dinero en 1944.

Si somos malos en la planificación financiera y la toma de decisiones, no es porque estemos locos, ¡es porque somos novatos!

Frases sobre cómo la suerte juega un papel importante en el éxito inversionista

Hace un par de años, el autor le preguntó al economista ganador del Premio Nobel Robert Schiller qué es lo que más le gustaría saber sobre inversiones que no se pueda conocer por completo. La respuesta de Schiller: el «papel exacto de la suerte en los resultados exitosos».

La suerte es un tema complicado. Pocos inversores y emprendedores negarían que juega un papel en teoría, pero es difícil cuantificar hasta qué punto es responsable de que una empresa prospere y de que otra fracase. También tendemos a pensar que es de mala educación atribuir los éxitos de los demás al azar. Como resultado, a menudo terminamos ignorando el papel de la suerte cuando se trata de la toma de decisiones financieras. Eso es un error.

Según el economista Bhashkar Mazumder, los ingresos de dos hermanos están más estrechamente correlacionados que la altura o el peso. Dicho de otra manera, si tu hermano es rico y alto, es más probable que seas rico que alto.

Es bastante fácil explicar esta correlación. Es probable que los hermanos del mismo hogar disfruten de los mismos privilegios y oportunidades. Los padres que envían a un hijo a una buena escuela suelen hacer lo mismo por su hermano. Sin embargo, busque un par de hermanos ricos y encontrará a dos personas que no creen que el estudio de Mazumder se aplique a su familia.

Eso se debe a la psicología humana. Por lo general, subestimamos o sobrestimamos el papel de la suerte en los resultados. Si lo hacemos bien, es porque trabajamos duro; si fallamos, es porque tuvimos mala suerte. Sin embargo, si otros fallan, no somos tan generosos. En esos casos, no atribuimos el fracaso a la mala suerte, sino a defectos de carácter como la pereza o la miopía.

Nuestra cultura, que está obsesionada con el éxito, no es de mucha ayuda aquí, lamentablemente. Forbes no celebra a los inversores brillantes que quebraron porque no tuvieron suerte y el mercado se desplomó repentinamente. Sin embargo, celebra a los inversores de segunda categoría o imprudentes que tuvieron suerte y hicieron una fortuna.

Eso nos deja en un aprieto. Cuando se trata de dinero, no solo necesitamos averiguar qué funciona y qué no, también necesitamos una forma de incorporar la aleatoriedad en nuestros modelos. Puede que no seamos capaces de cumplir el sueño de Schiller y dar cuenta del «papel exacto» del azar, pero, como veremos, podemos controlar la suerte.

“No todo el éxito se debe al trabajo duro y no toda la pobreza se debe a la pereza. Tenga esto en cuenta al juzgar a las personas, incluido usted mismo «.

Frase que nos recuerda la importancia del contexto y el azar en las inversiones

Centrarse en patrones generales en lugar de casos específicos (frases y pensamientos de inversionistas)

Bill Gates dijo una vez que el éxito es un pésimo maestro.

Según Gates, el éxito engaña a las personas inteligentes para que pasen por alto el papel de la suerte, lo que a su vez les hace pensar que no pueden perder. Paradójicamente, esa es una manera segura de garantizar bastante que hace perder.

Entonces, ¿cómo debería incorporar el azar y la suerte en su comportamiento financiero? Bueno, esto es lo que no debes hacer: obsesionarte con los ejemplos de individuos específicos. Cuando estudiamos a personas altamente exitosas, generalmente terminamos eligiendo valores atípicos, los multimillonarios que han cambiado la forma en que funciona el mundo, y eso puede llevarnos por mal camino.

Tomemos a John D. Rockefeller, uno de los emprendedores más exitosos de la historia. Cuando comenzó a construir su industria petrolera, enfrentó un problema. Las leyes de los Estados Unidos no le permitían hacer lo que quería hacer. Su solución fue simple: ignórelos. Su desprecio por las convenciones legales fue tan grande, de hecho, que un juez dijo que su negocio no se comportaba mejor que un ladrón común.

El éxito de Rockefeller da forma a la forma en que pensamos sobre este comportamiento. Mirando hacia atrás, es fácil celebrar su visión y decir que se negó a permitir que leyes obsoletas se interpusieran en el camino de la innovación. Pero, ¿y si hubiera fallado? ¿Seguiríamos pensando que el ejemplo de Rockefeller es uno que deberíamos seguir? Probablemente no. En el mejor de los casos, lo veríamos como un criminal fracasado que nos enseñó lo que no debemos hacer.

Pero cuando se pone manos a la obra, la diferencia entre estos dos resultados es la suerte. Un par de veredictos diferentes aquí y allá, o quizás un cambio en el clima político, podrían haber alterado la suerte de Rockefeller.

Más importante aún, la buena suerte es casi imposible de emular. Incluso si imita cada paso de la carrera de alguien como Warren Buffett, no puede asegurarse de que los dados caigan de la misma manera para usted que para él.

Así que aquí está la alternativa: limítese a analizar patrones de éxito y fracaso. Cuanto más común sea un patrón, es más probable que se aplique a su vida y sus decisiones financieras. Estudio tras estudio, por ejemplo, muestra que las personas que controlan la estructura de sus días son más felices con su trabajo que las que no lo hacen. A diferencia de los pocos casos de valores atípicos más grandes que la vida, esa es una observación amplia sobre la que puede actuar ahora mismo.

El pensamiento envidioso (del éxito económico de otros) puede volverte un inversionista imprudente

El capitalismo es genial en dos cosas: generar riqueza y envidia.

Tomemos a un jugador de béisbol novato que gana $ 500,000 al año. Según cualquier estándar razonable, es rico. Pero digamos que juega en el mismo equipo que una superestrella como Mike Trout, que gana $ 36 millones al año; de repente, no está contento con lo que gana. Quiere lo que tienen los demás.

Mientras tanto, los que ganan mucho, como Trout, se comparan con los que ganan aún más. Para estar en la lista de los diez administradores de fondos de cobertura mejor pagados de Estados Unidos en 2018, por ejemplo, tenía que haber ganado al menos $ 340 millones ese año. Incluso la trucha es pequeña para ese estándar.

¿Cuándo es suficiente? Pregúntale a Rajat Gupta.

Nacido en un barrio pobre de Kolkata, India, Gupta se abrió camino en la escalera corporativa para convertirse en el director ejecutivo de la empresa de consultoría de gestión McKinsey. Cuando se retiró en 2007, valía $ 100 millones.

Podría haber hecho cualquier cosa. Pero Gupta estaba envidioso. Quería ser multimillonario.

En 2008, Gupta, miembro de la junta directiva de Goldman Sachs, se enteró de que Warren Buffett estaba a punto de invertir $ 5 mil millones para mantener la empresa a flote durante la crisis financiera. Dieciséis segundos después de escuchar esta noticia en una conferencia telefónica, mucho antes de que se hiciera pública, Gupta marcó el número de un administrador de fondos de cobertura y compró 175.000 acciones de Goldman Sachs.

Esto era tráfico de información privilegiada y estrictamente ilegal. A Gupta no le importaba, acababa de ganar fácilmente un millón de dólares. Para cuando los fiscales lo alcanzaron, había acumulado $ 17 millones en una serie de negocios poco fiables. No lo había convertido en multimillonario, pero fue suficiente para ganarle una fuerte sentencia de prisión.

¿La moraleja de esta historia? La envidia genera malas acciones, y el costo de esas acciones es mucho más alto que las ganancias que puede obtener. Piénselo de esta manera: si tiene un apetito insaciable, comerá hasta que se enferme. Pero vomitar es mucho peor que cualquier comida es buena, así que no hagas eso. Dejar oportunidades sobre la mesa no significa necesariamente que se las esté perdiendo; a menudo es el reconocimiento de que tratar de devorar todo lo llevará al punto de arrepentirse.

En otras palabras, ¡no seas Rajat Gupta!

“La vida no es divertida sin una sensación de suficiente. La felicidad, como se dice, es solo resultados menos expectativas «.

Frase sobre resultados y expectativas inversionistas

Las principales frases recuerdan que amasar una fortuna es más fácil que conservarla

Había pocos mejores operadores del mercado de valores en los Estados Unidos de principios del siglo XX que Jesse Livermore. Nacido en 1877, ayudó a construir Wall Street. A la edad de 30 años, valía $ 100 millones en dólares de hoy.

Justo antes del colapso de 1929, Livermore tomó la mejor decisión de su carrera: tomó una posición corta y apostó a que las acciones bajarían. Efectivamente, el mercado perdió un tercio de su valor total. Mientras se liquidaban fortunas y se difundían noticias de inversores en quiebra que saltaban de las ventanas de las oficinas, Livermore regresó a casa con su familia con una gran noticia. Acababa de ganar el equivalente moderno de $ 3 mil millones.

¿Feliz para siempre? No exactamente.

¿Recuerda lo que dijimos sobre el éxito siendo un pésimo maestro? Bueno, después de su gran victoria en 1929, Livermore pensó que era intocable. Hizo apuestas cada vez más grandes y perdió mucho, una y otra vez, hasta que su fortuna se acabó. Quebrado y endeudado, se quitó la vida en un club de Manhattan en 1940.

Resulta que, a veces, hacerse rico es mucho más sencillo que mantenerse rico. Es fácil ver por qué las personas que son buenas en lo primero a menudo luchan con lo segundo.

Ganar dinero se trata de riesgo, optimismo y coraje. Mantener el dinero es un juego psicológico completamente diferente. Se trata del miedo a que te quiten todo lo que has hecho. Mantenerse rico también significa ser humilde. Después de 1929, Livermore pensó que era un genio que no podía dar un paso en falso. Habría estado mejor si hubiera reconocido que la suerte había jugado un papel importante y que su éxito no podía repetirse indefinidamente.

Hay muchos Livermore por ahí, aunque sus historias no suelen ser tan trágicas. Alrededor del 40 por ciento de todas las empresas que cotizan en bolsa pierden todo su valor con el tiempo. Y la lista Forbes 400 de las personas más ricas de Estados Unidos tiene una rotación del 20 por ciento por década, excluyendo los casos de muerte y transferencias intrafamiliares.

Entonces, ¿cómo conservas lo que ya tienes? En una palabra, perseverancia. Los emprendedores que lo hacen mejor se quedan mucho tiempo sin desaparecer. Lo que todos tienen en común es una cosita llamada miedo . Como dice la frase del multimillonario capitalista de riesgo Michael Moritz, cuando tienes miedo de perder, miras las ganancias potenciales a través de una lente diferente. Pocas ganancias son lo suficientemente grandes como para justificar el riesgo de perder todo lo que ya tiene. Y cuando adoptas ese punto de vista, es mucho más probable que realices mejores acciones.

Riesgo en las inversiones: puede equivocarse la mitad del tiempo y aun así hacer una fortuna invirtiendo

Según su propio relato, Heinz Berggruen no mostró mucha promesa en su juventud. Cuando se vio obligado a huir de la Alemania nazi en 1936, no estaba seguro de qué hacer con su vida.

Después de estudiar literatura en la Universidad de California, Berkeley, trabajó como periodista con una actividad secundaria en la crítica de arte. En 1940, compró una pequeña acuarela de un artista llamado Paul Klee por $ 100. Fue el comienzo de una pasión de toda la vida por el arte moderno.

Avance rápido hasta la década de 1990, y Berggruen se había convertido en uno de los coleccionistas de arte más exitosos de todos los tiempos. En 2000, vendió su colección al gobierno alemán por 100 millones de euros. Dado que contenía una gran cantidad de Picassos, Klees, Matisses y Braques, esa cifra no se acercaba a su valor real, que se estimaba en mil millones de dólares. Fue una de las colecciones más importantes del mundo.

¿Cómo acumuló Berggruen esta impresionante colección de los mejores artistas del siglo XX? ¿Fue habilidad o simplemente suerte? La firma de inversión Horizon Research tiene una respuesta más interesante.

Según la investigación de la compañía, todos los grandes coleccionistas hacen lo mismo: compran grandes cantidades de arte. Algunas adquisiciones resultan ser grandes inversiones, especialmente si el coleccionista las conserva durante mucho tiempo. La mayoría, sin embargo, son tramposos.

El truco, como señala el informe de Horizon, es mantener el primero hasta que el rendimiento de la cartera, el valor de toda la colección, «converja con el retorno de los mejores elementos de la cartera».

La colección de Berggruen se parecía un poco a un fondo indexado (Este es el fondo indexado recomendado por la mayoría de expertos): sus riesgos se distribuían uniformemente entre una amplia gama de inversiones. En lugar de simplemente comprar piezas que le gustaban o admiraba, compró todo lo que pudo conseguir y esperó hasta que surgieron algunos ganadores.

Esta estrategia se aplica a todas las inversiones. Llámelo cola larga : la tendencia de una pequeña cantidad de eventos a dar cuenta de la mayoría de los resultados. Hay muchas matemáticas complicadas detrás de este principio, pero es lo suficientemente simple cuando se reduce a lo esencial. Básicamente, cuando hace algunas cosas bien, puede permitirse hacer más cosas mal. El fracaso es inevitable; lo que realmente importa es la naturaleza de sus éxitos. Dicho de otra manera, cuando estás sentado en un Picasso, no tienes que preocuparte por los 99 trapos de tu colección.

✅ Si te gustan las frases inspiradoras, no te pierdas estas recomendaciones:

- frases raras de Mario Benedetti

- frases cortas de Eduardo Galeano

- frases sabias de Voltaire

- frases feministas de Simone de Beauvoir

- frases del filósofo Séneca

- mejores citas de José Saramago

- frases de Lao-Tse sobre el Tao

- mejores frases de Bertrand Russel

- mejores frases de Borges

- frases esenciales de Spinoza